教育費は保険で賢く貯蓄! 流行りの学資保険とは?

ファイナンシャルプランナー・竹下さくらさんインタビュー 第3回 保険での教育費の貯め方

2021.05.06

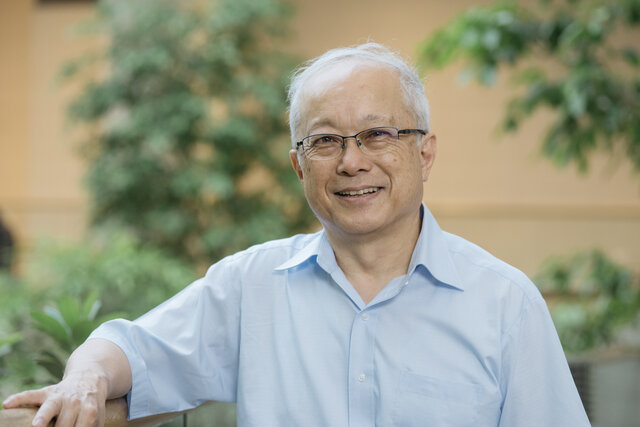

ファイナンシャルプランナー:竹下 さくら

ファイナンシャルプランナー・竹下さくらさんに子育て中のお金について教えてもらうインタビュー。第1回では、幼稚園・保育園~大学までのかかる金額と貯蓄のタイミング、第2回では、「教育費を貯める方法」について教えてもらいました。第3回目では、「保険での教育費の貯め方」について。「学資保険」や今、人気の「低解約返戻金型終身保険」のメリットやデメリットとは? また児童手当についても教えてもらいました。

大学の推薦入試が増えたことで学資保険も変化

第2回で貯める仕組み作りについて教えてもらいましたが、他にもコツコツ貯める方法はあるのでしょうか。

竹下「はい、”保険を利用する”という方法があります。まずは定番の学資保険(子ども保険)から。その名の通り学資金(教育資金)を準備するための貯蓄型保険のことです。学資金を受け取るタイミングを設定できるのが大きな特徴で、例えば17歳満期で払い終え、18歳になるまで寝かせておき、18歳、19歳、20歳、21歳と分割で学資金を受け取ることもできます。気をつけたいのは学資保険には様々なタイプがあり、いろいろな特約を付けると学資金の”返戻率”が100%を下まわることも。できれば返戻率は107%ぐらいを目指すとよいでしょう。

そして注目したいのは、なぜ”学資保険の17歳満期プランが増えているのか”ということです。実は”大学入試で推薦入試が増えた”のが原因です。

大学の一般入試では、高校3年生の2月に合格が決まってから、3月中旬までに入学金と前期授業料を支払うのが一般的です。

しかし推薦型選抜で高校3年生の秋頃に大学に合格すると、学資保険の18歳満期ではお金の準備が間に合わない場合があるのです。最近の私立大学では定員の半分ぐらいが推薦型選抜になっており、そのため学資保険も17歳満期プランが増えているのです。大学入試のトレンドが変わったことで、教育費の準備の仕方もひと昔前とは変わってきているのです」(資料①)

資料①資料提供:なごみFP事務所

人気の「低解約返戻金型終身保険」のメリットとは

竹下「そして今の人気は”低解約返戻金型終身保険”です。こちらはいわゆる”終身保険”の一種を、教育資金を貯める目的で利用するというもの。街の保険相談・案内ショップに行くと、最近ではこちらをお勧めされることが多いと思います。

というのも、学資保険より多少ではありますがお得な返戻率で、保険料を払い込んだ後は好きなタイミングでまとまった解約返戻金を手にできるという加入者にとってのメリットがあるからです。

また万が一、親であるお父さん、お母さん(契約者)が死亡した場合の保障が、学資保険より手厚いのです。そして解約しなければ解約払戻金が増えていくことも。払い込んでしまえば解約の時期は自由なので、もし子どもが進学しなければ解約せずに置いておき、学費以外の使用もできます。例えば、子どもの結婚資金などにも利用できますし、その自由さも魅力のひとつです」(資料②参照)

どちらの保険も途中解約のデメリットには注意!

「学資保険」、「低解約返戻金型終身保険」、どちらの保険も途中解約には注意が必要と竹下さん。

竹下「どちらの保険も、保険料の払い込みが終わっていない期間にやめるとペナルティとして返戻金が少ないので注意が必要です。特に”低解約返戻金型終身保険”は、返戻率が50~70%程度になることも。保険料を払っている間は絶対やめてはいけないと覚えておきましょう。ですので、保険に入る際には余裕を持った保険料の設定にすることを心がけましょう」(資料③参照)

児童手当を積み立ての原資にする計算

竹下「そして、保険以外にもコツコツと貯める方法がもうひとつあります。それは”児童手当”です。妊娠中の方でも”児童手当”という言葉は聞いたことがあると思いますが、0歳から全額貯めると、なんと子ども一人につき約200万円を貯めることが可能なんです。

”児童手当”は3歳未満が月額1万5000円、3~12歳の第一子および第二子は月額1万円、第三子以降は月額1万5000円、中学生は月額1万円が支給されます。(第何子に当たるかは、原則として養育されている15歳到達後、最初の3月31日までの子どもを含めて数えます)。

ただし”児童手当”には所得制限が。夫婦のどちらかが働き、子どもが2人いる世帯の例では、年収が960万以上あると支給額が子ども一人につき5000円の支給となります。それでもこれを15歳まで貯めると約90万円になります。しかし2022年10月からの支給分より、世帯主の年収が1200万円以上の場合はこの給付も廃止に。

”児童手当”は子育ての資金なので親の収入とは関係ない給付にしてほしいと思いますが、これもコツコツ貯めるか、子育て中に使うかで貯蓄は大きく変わってきます。まずは夫婦で”どんな教育を子どもに受けさせたいか”を話し合い、教育費の貯蓄について二人の考えをすり合わせるようにしましょう」

第4回は最後にも出てきた「夫婦の意思をすり合わせ」について、具体的に教えてもらいます。

取材・文 上坂美穂

![お年玉と一緒に贈りたい“お正月の絵本”3選[絵本専門店の書店員が選出]](https://d34gglw95p9zsk.cloudfront.net/articles/images/000/045/022/large/68833581-f835-4688-a9fe-33fa7156917c.jpg?1764905096)

![クリスマスプレゼントにおすすめの“小学生向け絵本”3選[子どもの本専門店・店長が選出]](https://d34gglw95p9zsk.cloudfront.net/articles/images/000/044/835/large/add5217c-b623-4fe3-aae5-53a1f5e2ba64.jpg?1763085159)

竹下 さくら

1級ファイナンシャル・プランニング技能士。千葉商科大学大学院(会計ファイナンス研究科、MBA課程)客員教授。またCFP®(国際ライセンス)の資格も持つ。兵庫県神戸市生まれ。慶應義塾大学商学部にて保険学を専攻。損害保険会社の営業推進部および火災新種業務部を経て、子会社の生命保険会社に出向し引受診査部門を担当する。1998年よりFP(ファイナンシャルプランナー)として独立。現在は主に個人のコンサルティングを主軸に、講演・執筆活動を行っている。2児の母。 【主な著書】 『ローン以前の住宅購入の常識』、『お金が苦手な文系タイム必読! 日本一わかりやすいお金の本』講談社/、『教育費をどうしようかなと思った時に読む本』、『家を買おうかなと思ったときにまず読む本(新版)』日本経済新聞社/『世界一シンプルな保険選び』日本文芸社/『知らないと損をする! 間違えない保険選びのツボ』日経ムック/『緊急対応版「奨学金」上手な借り方新常識』青春出版社/『親と子の夢をかなえる! ”私立”を目指す家庭の教育資金の育て方』(共著)近代セールス社

1級ファイナンシャル・プランニング技能士。千葉商科大学大学院(会計ファイナンス研究科、MBA課程)客員教授。またCFP®(国際ライセンス)の資格も持つ。兵庫県神戸市生まれ。慶應義塾大学商学部にて保険学を専攻。損害保険会社の営業推進部および火災新種業務部を経て、子会社の生命保険会社に出向し引受診査部門を担当する。1998年よりFP(ファイナンシャルプランナー)として独立。現在は主に個人のコンサルティングを主軸に、講演・執筆活動を行っている。2児の母。 【主な著書】 『ローン以前の住宅購入の常識』、『お金が苦手な文系タイム必読! 日本一わかりやすいお金の本』講談社/、『教育費をどうしようかなと思った時に読む本』、『家を買おうかなと思ったときにまず読む本(新版)』日本経済新聞社/『世界一シンプルな保険選び』日本文芸社/『知らないと損をする! 間違えない保険選びのツボ』日経ムック/『緊急対応版「奨学金」上手な借り方新常識』青春出版社/『親と子の夢をかなえる! ”私立”を目指す家庭の教育資金の育て方』(共著)近代セールス社