教育費はマタニティ期から貯蓄開始! 教育費のリアルな数字とは

ファイナンシャルプランナー・竹下さくらさんインタビュー 第1回 教育費の金額を知る

2021.04.22

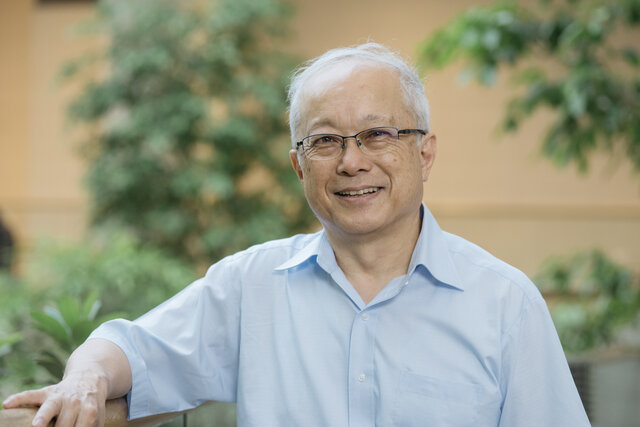

ファイナンシャルプランナー:竹下 さくら

妊娠して子どもが生まれてくるまでのマタニティ期は、生まれてくる子どもへの希望でいっぱいのとき。この「マタニティ期から家庭内できちんとお金について話し合い、貯蓄を始めるのが大切です」とはファイナンシャルプランナー・竹下さくらさん。生まれてから大学卒業まで教育費はどれだけかかるのか、どうやって準備すればいいのかなど、”子育て中のお金”について教えてもらいました。

撮影 森﨑一寿美

教育費は「かかる」のではなく「いくらかける」かが重要

子どもが生まれて、改めて“お金”について考えるお父さん、お母さんも多いと思います。教育費はどれぐらいかかる? どうやって大学までの学費を用意していくの? などなど、子育て中の“お金”に関する疑問は尽きません。それに他の家庭ではどのように貯めているかも気になりますよね。そこで数多くの家庭から相談を受けた経験を持つ、『なごみFP事務所』ファイナンシャルプランナー・竹下さくらさんに教育費の貯め方についてお聞きしました。

竹下「最初に意識してもらいたいのは、教育費はいくら“かかる”のではなく、いくら“かける”か、です。それぞれのご家庭の方針によって、この“かける”部分が異なり、それによって最終的に“かかる”金額が変わってくるからです。まずは、いつごろまでに、どのぐらいの金額が必要になるのかの目安からお教えしますね。

全国の家庭の平均的なデータを例に見てみると、幼稚園のみ私立で小学校から高校までは公立(634.6万)として、国公立の大学へ進学(245.2万)、または私立文系学部進学(400万円)の大学の費用を足すと、合計がだいたい880万円~1034万。学費は子ども一人につき、およそ1000万円ほど必要と出てきます(資料①参照)。

資料提供:なごみFP事務所

1000万円は総費用のめやす。一度にかかるわけではない!

とはいえ、子ども一人につき、一度に1000万円が必要になるわけではありません。1000万円はあくまでかかる費用の総計ですので、「貯める」のはもっと少なくてもよいのです。

目標としてほしいのは、高校までは毎月の家計から教育費を捻出し、大学の資金として別に約300万を0歳から18歳の間に貯めていくこと。例えば月2万を教育費として貯金。そうすると年で24万円、12年あれば288万円貯まります。この貯金額を目安にすれば無理なくがんばれるのではないでしょうか。

ちなみに300万円は、国公立大学の学費ならカバーできる金額です。私立理系などを想定する場合はもう少し多い金額を貯金する目標にしましょう」

小学校に入るまでの期間が、長い子育ての中で一番の貯めどき!

竹下「もうひとつ知っておいてほしいのは、子どもが小学校に上がる前までが”教育費の貯めどき”のタイミング。なぜかというと、2019年10月より幼児教育の無償化が実施され、3歳~5歳児クラス、いわゆる年少・年中・年長の教育費の家庭の負担が以前より減ったからです。(資料②参照)

資料提供:なごみFP事務所

資料②は文科省の「子どもの学習費調査」(平成30年度)ですが、以前なら幼稚園費用として発生していた学校教育費が今の子育て世代はそのまま貯蓄へまわせることになります。幼稚園の数は公立より私立が多いので、もし私立幼稚園に通っていたらと考えると、幼児教育の無償化で助成される金額の上限は2万5700円。1年間として計算すると30万8400円。これをを3年間貯めたとしたら約93万円貯まるわけです。これは大きな金額です。

保育園の場合は、0・1・2歳児は住民税非課税世帯を除き無償化が適応されないため、世帯収入などによっては月数万円の保育料が必要となってきます。保育園の料金は、自治体や世帯収入、子どもの数などでバラつきがありますので、自分の住む地域はどうなのか、我が家があてはまるものがあるのかを調べてみましょう。これはマタニティ期にできることの一つです。

なんにせよ、小学校に入るまでの期間が、この後の長い子育て時期の中での一番の貯め時であることには変わりありません!」

家計簿をつけるよりも、パートナーとお互いの収入を公開し合うこと

つい、子どもが生まれる前の金銭感覚でお金を使いがちですが、小学校入学前はなるべく貯蓄にまわすように気をつけるのが大切ですね。そしてお金の出入りを管理するために、家計簿をつけた方がいいのかも気になるところです。

竹下「家計簿は、自分たちの家計を把握するためなら必要です。今は便利なアプリもありますね。ただ、つけるだけでは意味がない。つけるならば、きちんと見直ししましょう。

一方、毎月貯金ができている、昨年より貯金が増えているということであれば、つけなくてもいいという考えもあります。教育費の貯蓄が目的なら、貯金が増えていれば問題ないからです。

それより注意したいのが、パートナーの収入を知らないということ。ファイナンシャルプランの相談に来られるご家庭でも別会計の夫婦が半数ほどいらっしゃいます。お金を貯めるという観点から言えば、お互いの収入をオープンにした方が貯まりやすいのが正直なところ。ただ、オープンにしたくない場合はお互いに出す教育費の金額を決めて、それぞれ教育費口座に毎月入金していく、などの工夫が必要になってきます。家庭のお金について、パートナーと話し合える時間を持つようにすることをおススメします」

第2回は「教育費を貯める仕組みを作る」について、引き続きファイナンシャルプランナー・竹下さくらさんに教えてもらいます。

取材・文 上坂美穂

![お年玉と一緒に贈りたい“お正月の絵本”3選[絵本専門店の書店員が選出]](https://d34gglw95p9zsk.cloudfront.net/articles/images/000/045/022/large/68833581-f835-4688-a9fe-33fa7156917c.jpg?1764905096)

![クリスマスプレゼントにおすすめの“小学生向け絵本”3選[子どもの本専門店・店長が選出]](https://d34gglw95p9zsk.cloudfront.net/articles/images/000/044/835/large/add5217c-b623-4fe3-aae5-53a1f5e2ba64.jpg?1763085159)

竹下 さくら

1級ファイナンシャル・プランニング技能士。千葉商科大学大学院(会計ファイナンス研究科、MBA課程)客員教授。またCFP®(国際ライセンス)の資格も持つ。兵庫県神戸市生まれ。慶應義塾大学商学部にて保険学を専攻。損害保険会社の営業推進部および火災新種業務部を経て、子会社の生命保険会社に出向し引受診査部門を担当する。1998年よりFP(ファイナンシャルプランナー)として独立。現在は主に個人のコンサルティングを主軸に、講演・執筆活動を行っている。2児の母。 【主な著書】 『ローン以前の住宅購入の常識』、『お金が苦手な文系タイム必読! 日本一わかりやすいお金の本』講談社/、『教育費をどうしようかなと思った時に読む本』、『家を買おうかなと思ったときにまず読む本(新版)』日本経済新聞社/『世界一シンプルな保険選び』日本文芸社/『知らないと損をする! 間違えない保険選びのツボ』日経ムック/『緊急対応版「奨学金」上手な借り方新常識』青春出版社/『親と子の夢をかなえる! ”私立”を目指す家庭の教育資金の育て方』(共著)近代セールス社

1級ファイナンシャル・プランニング技能士。千葉商科大学大学院(会計ファイナンス研究科、MBA課程)客員教授。またCFP®(国際ライセンス)の資格も持つ。兵庫県神戸市生まれ。慶應義塾大学商学部にて保険学を専攻。損害保険会社の営業推進部および火災新種業務部を経て、子会社の生命保険会社に出向し引受診査部門を担当する。1998年よりFP(ファイナンシャルプランナー)として独立。現在は主に個人のコンサルティングを主軸に、講演・執筆活動を行っている。2児の母。 【主な著書】 『ローン以前の住宅購入の常識』、『お金が苦手な文系タイム必読! 日本一わかりやすいお金の本』講談社/、『教育費をどうしようかなと思った時に読む本』、『家を買おうかなと思ったときにまず読む本(新版)』日本経済新聞社/『世界一シンプルな保険選び』日本文芸社/『知らないと損をする! 間違えない保険選びのツボ』日経ムック/『緊急対応版「奨学金」上手な借り方新常識』青春出版社/『親と子の夢をかなえる! ”私立”を目指す家庭の教育資金の育て方』(共著)近代セールス社